2021年,国内电子签约市场格局风云再起。先是腾讯领投电子签约厂商法大大D轮融资,再到腾讯亲自下场推出电子签平台,最近又曝出头部电子签约云平台上上签与云合同合并的消息。

业内人的感觉就是,电子签约赛道的价值是水涨船高,竞争态势也是日趋激烈。

从7年前作为互金行业标配的小众市场,到现在国家力推的国民级企业服务赛道,电子签约厂商在这7年里,迎来了哪些机遇和挑战,又会走向何方?

远程办公与碳中和,电子签约市场的新机遇

互金行业的兴起是电子签约厂商的第一波机遇。

2014年,互金平台从2013年的572家暴增至2251家,由于互金业务合同标的金额小、量级大、覆盖地域广的特性,电子合同不仅是备案合规的要求,更是业务正常运转的关键。互金平台的爆发,直接推动了电子签约元年的到来,上上签、云合同、法大大等电子签约SaaS厂商都是这一年创建。

2016-2017年,互金行业进入巅峰时刻。根据国家互联网金融分析技术平台的监测数据,2017年我国互金平台数量超1.9万家,位居世界第一。电子签约行业也迎来第一波高峰,传统软件厂商如泛微推出电子签章云平台契约锁,电子印章软件厂商如e签宝开始转型电子签约业务,CA机构如北京CA旗下数字认证也推出电子签约业务,市面上最多时有数百家电子签约平台。

新冠肺炎疫情引发的远程办公热潮是电子签约厂商的第二波机遇。

观望的企业不再把电子签约当做锦上添花的升级工具,而是业务正常运转的命脉所在。一个很简单的例子,深圳中原是深圳当地最大的房产中介公司之一,疫情刚开始时无论是租客还是房东都无法前往门店,生意处于停摆阶段。上线云签约平台后,在线签署房屋租赁、买卖合同,业务很快恢复正常,一个月时间总佣金突破了百万。

早早采用电子签约的企业更是吃了一波红利。一家总部位于北京的教育机构反馈,由于大部分同行还是线下与学员签署入学协议,而他们内部的电子签约系统早已经跑通业务,2020年的业务量甚至是之前的几倍。上上签的客户亨通集团CIO张征平就介绍说,疫情期间亨通打造了可视化的供应链,海外客户可以在线签署销售采购合同、线上观看工厂生产情况、实时了解生产排期,业务量保持了平稳增长。

政府也拿出了前所未有的鼓励态度。从2020年2月发改委鼓励电子签名到2021年3月商务部办公厅发文扩大电子合同应用范围,13个月的时间内,十余个国家部委发布了不少于40项的政策。与此同时,2021年以来已经有超过一半的省市自治区在推进优化营商环境的政策,电子签约是其中最为关键的要素之一。特别是杭州人社局、青岛人社局等地全面上线电子劳动合同网签平台,政府部门亲自背书,更是为电子签约行业的发展打了一剂强心针。

据艾媒等研究机构测算,第三方电子签约市场的平均渗透率已经接近10%左右,市场对电子签约的接受度比人们想象中快了很多。

碳中和可能是电子签约行业的第三波机遇。

在2020年第七十五届联合国大会上,我国提出二氧化碳排放力争于2030年前达到峰值,努力争取2060年前实现碳中和的目标。碳中和目标的背后,是全球能源紧缺的现实。今年五月份以来,国内主要文化纸企业和贸易商发布多张涨价函,其中文化纸普遍涨价200元/吨,白卡纸涨价则达到1000元/吨,原材料的价格上涨甚至引发纸厂停产。纸张价格的上涨会让原本还在使用纸质签约的企业,加快拥抱电子签约。

马太效应加剧,电子签约市场的新格局

机遇的背后,就是挑战。7年的时间里,电子签约行业经历了过山车般的大起大落,历经几番行业洗牌,如今资源更多地往头部平台聚拢。

2018年互金行业迎来了暴雷潮。据媒体统计,有超过5000家互金平台暴雷。暴雷对电子签约行业的直接影响是大部分平台拿不到融资,生存都成了问题。2018年全年,只有上上签、法大大、e签宝3家平台拿到了B轮融资,上上签1家平台获得了C轮融资。上上签是当时最大的赢家,拿到了行业首个C轮融资,B+C轮两轮融资近5亿元。

随后电子签约行业进入了整合期。2019年7月上上签与众签战略合并,两家的市场份额接近当时市场总额的一半。两者的合并也带来“1+1>2”的化学反应,2020年12月底,上上签服务客户的数据是858万,相较于合并时期,整个客户网络数据增加了2倍多。在生存压力之下,其他平台开始寻求外部力量的支持。蚂蚁金服、腾讯先后投资e签宝、法大大。

2020年新冠肺炎疫情的到来,使得电子签约赛道空前火热。互联网大厂成为新加入的一股力量,字节跳动推出了电子牵,蚂蚁金服推出蚂蚁链合同,腾讯上线腾讯电子签。

CA机构也纷纷加大推广旗下电子签约平台,特别是北京CA旗下的数字认证、上海CA旗下的大家签,都借助在本地耕耘的关系网络争夺客户。据数字认证2020年财报显示,报告期内其电子签约服务客户数增长60%以上,业务量增长50%左右。另外一方面,随着法人一证通的全面推广,使得其2020年电子认证收入下降19.26%,更是让数字认证坚定以电子签约作为未来主要的营收增长点。

传统软件厂商如泛微也在不遗余力地推广旗下的电子签约平台契约锁。在2019年Q3业绩电话会议上,泛微方面表示,泛微已经占到契约锁接近40%的股份,已经快需要财务并表了。虽然亏损加大,但契约锁是泛微的战略,会不惜代价去做。

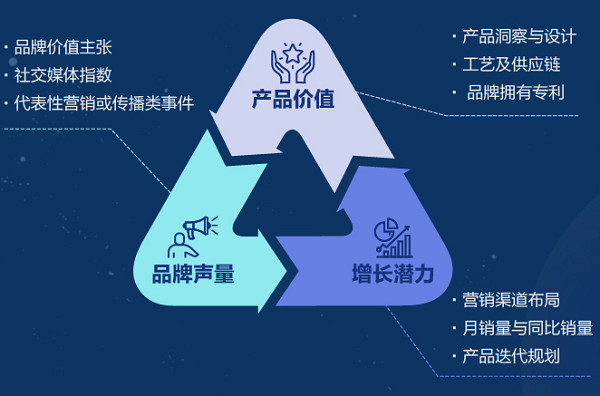

从市场反馈来看,不管是互联网厂商的进入,还是CA、传统软件厂商的加大投入,并没有打乱既有的格局,电子签约市场份额仍然集中在上上签为代表的头部平台。To B市场的复杂性、使得优质付费客户的获取难度远远高于To C市场,互联网厂商用流量战、免费价格策略的打法,吸引的更多是价格敏感型的中小客户,对中大客户影响有限。而CA、传统软件厂商希望通过之前的客户网络去突破,但这在更注重交付速度的电子签约SaaS市场,成效也不如预期。

电子签约市场的马太效应也按照市场经济规律的惯性进一步加剧。2021年5月25日,同在杭州的上上签与云合同合并,这也是上上签主导的第3次并购。云合同近百万客户网络融入上上签,使得电子签约的市场格局再一次重构。

三条路线,电子签约市场进入拐点时刻

在市场格局不断重构的节点,电子签约市场也进入拐点时刻,从业者们走出了3条路线:

第一条是聚焦电子签约SaaS公有云业务,聚焦企业客户;第二条是放开手脚,传统电子签章业务、电子认证业务、电子签约SaaS公有云业务三条线全开,企业客户、政府客户全做;第三条则是把电子签约SaaS公有云作为流量生意,扩大自己的个人用户规模。

选择第二条路线的厂商最多,这部分从业者以传统软件厂商、电子签章厂商、CA机构为代表。

传统软件厂商如契约锁母公司泛微2017年参股了上海CA,虽然2020年12月向外转让5.81%的股权(转让金为7845.62万,受让方为上海建重),目前仍然有19.07%的股权。契约锁在电子签约SaaS公有云业务之外,一直主做的就是本地化的电子签章业务,与泛微的OA业务形成战略协同,并搭配印控仪、防伪彩打一体机等硬件业务。

电子签章厂商如e签宝2017年入股江苏智慧数字认证有限公司,拿到CA牌照。e签宝也一直主做电子签章本地化业务,最近几年都在为浙江政务网提供签章服务。2020年推出了印控仪的硬件业务,对外宣传物电一体,与传统签章协同管理。针对政府客户市场,e签宝还专门成立了数字政府事业部。e签宝也宣称自己全面覆盖C+B+G端用户。

本来就是主做电子认证、传统电子签章业务的CA机构,近两年则加大了SaaS公有云的投入。比较明显的是上海CA在2017年推出的大家签,据其官网资料显示,大家签已直接服务于上海全市近100万家法人企业单位,其中绝大多数都是中小企业。

电子签约SaaS厂商法大大也走向了第二条道路。

2019年,法大大全资收购山东云海安全认证服务有限公司(云海CA),进军电子认证业务。2020年,法大大在官网上明确提出提供本地化部署的电子签章系统。2021年,法大大与格尔软件、中科江南等公司合资成立北京汉符科技有限公司,瞄准政府客户。

有些互联网厂商则是第三条路线。如腾讯电子签平台上线后,推出了基于微信小程序的“小收据”和“小合同”产品。这两款产品都主打“轻合同”场景,使C端用户可以直接开具收据、签订合同,底层逻辑还是C2C。

目前来看,头部平台中只有上上签一家在坚持第一条路线:聚焦电子签约SaaS公有云业务,聚焦企业客户。此次与云合同的战略合并,也在证明上上签不管外界风云变幻如何,仍将坚持聚焦电子签约SaaS公有云业务到底。毕竟在这条路线下,美国电子签约厂商DocuSign获得了空前的成功,市值曾一度站稳400亿美元,并成为纳斯达克100指数成分股、连续两年入选福布斯全球企业2000强。

业内人士认为,现在电子签约市场的定义已经变了。狭义的电子签约市场,是电子签约SaaS公有云市场,目前几乎只有上上签等少数平台符合这个定义。广义的电子签约市场,是只要夹杂电子签约SaaS公有云业务的都算,包括传统电子签章业务、电子认证业务、电子签约SaaS公有云三条业务线全开的厂商,如泛微、数字认证、e签宝、法大大等;也包括玩C2C流量生意的互联网厂商,如腾讯电子签等。不同的客群、不同的产品路线,使得各家的实力对比已经不能用同一套规则来进行比较了。

2021年对于中国电子签约行业来说,是一个拐点时刻。未来哪条路线获得成功,将交由时间来解答。